Второй месяц 2017 года оказался относительно спокойным. Участники рынка продолжали следить за политическими заявлениями и действиями новой администрации США, пытаясь получить больше подробностей касательно перспектив экономической политики Дональда Трампа. В центре внимания также оставалась денежно-кредитная политика мировых центральных банков. Кроме того, инвесторы продолжали наблюдать за динамикой нефти и золота. Помимо этого, в фокусе оказалась Франция из-за неопределенности в отношении предстоящих президентских выборов.

В начале месяца власти США усилили напряженность на мировых рынках, заявив, что Япония, Китай и Германия получают выгоду от заниженных курсов своих валют. Торговый советник Трампа отметил, что Германия использует в своих целях сильно недооцененный евро для эксплуатации США и партнеров по ЕС. Тем временем, Трамп сообщил, что Япония нарочно снижает курс иены, чтобы сделать свои товары более конкурентоспособными. Многие инвесторы расценили подобные высказывания как знак, что власти США могут сосредоточить внимание на ослаблении доллара. Вскоре Трамп взбудоражил форекс и другие рынки комментариями по международным вопросам, вновь. выразив озабоченность по поводу сделки о Североамериканской зоне свободной торговли и заявил, что готов ускорить переговоры по изменению соглашения. Существующее соглашение он назвал "катастрофой" для США и рабочих мест в стране. Затем Трамп переключил свое внимание на внутренние вопросы, подписав указы, направленные на поддержание роста экономики. Один из указов касался закона Додда-Франка, который ограничивает доступ к финансовым ресурсам США. Ранее Трамп заявлял, что закон Додда-Франка мешает деятельности финансовых институтов, и от него необходимо избавляться. Второй документ отменил указ Обамы о финансовом консалтинге.

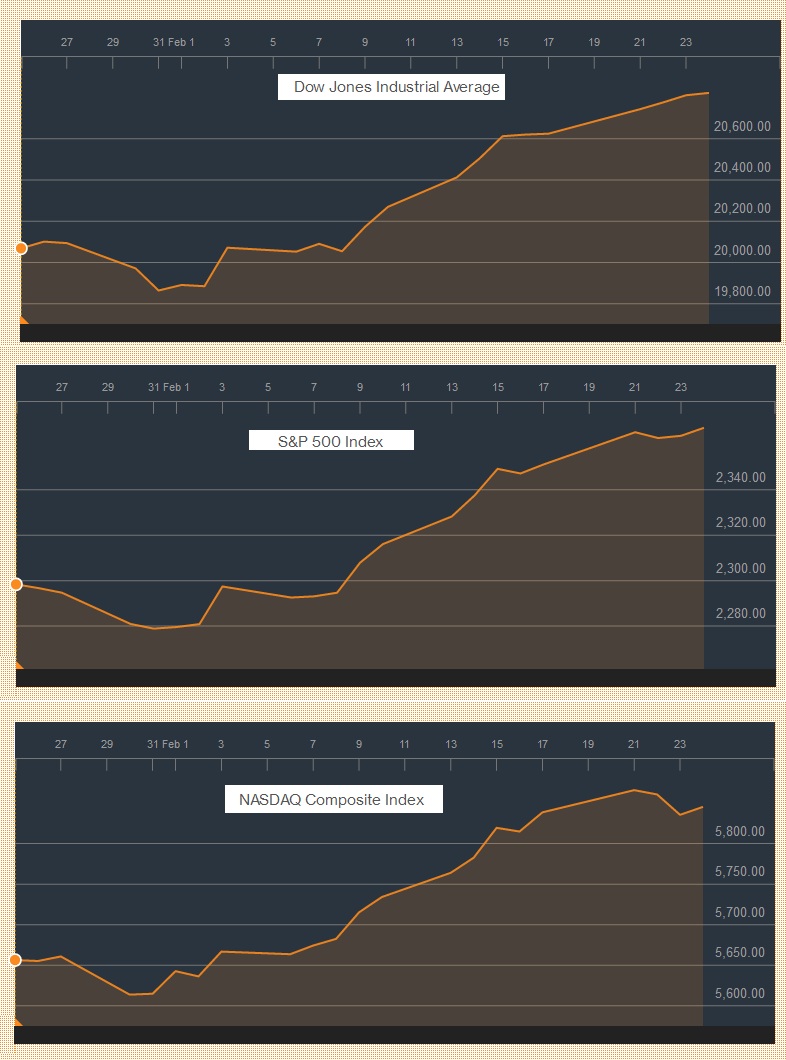

Кроме того, президент США пообещал пересмотреть налоговую политику, заявив при этом, что в ближайшее время будет представлен «феноменальный налоговый план». Впрочем, он не озвучил какие-либо детали. Официальный представитель Белого дома сообщил, что налоговый план будет всеобъемлющим и коснется не только компаний, но и частных лиц. Между тем, Трамп пообещал топ-менеджерам перевозчиков ослабление госрегулирования и модернизацию инфраструктуры, подчеркнув, что все эти меры помогут их компаниям нанять больше сотрудников. Учитывая такие заявления, инвесторы стремились покупать акции компаний США и продавать гособлигации ввиду перспектив снижения налогов, уменьшения регуляторной нагрузки и роста прибыли. В итоге, с начала февраля основные фондовые индексы США зафиксировали повышение на 4,0%-4,9%.

Рис. 1 Графики индексов Dow Jones, NASDAQ и S&P 500 (источник: bloomberg.com)

Возвращаясь к Центробанкам, стоит подчеркнуть, что в феврале состоялось четыре заседания, а именно Федеральной резервной системы (ФРС), Банка Англии, Резервного банка Австралии (РБА), и Резервного банка Новой Зеландии (РБНЗ). Как и ожидалось, руководство ФРС не стало вносить каких-либо изменений в денежно-кредитную политику, сохранив целевой диапазон ставки по федеральным фондам в пределах 0,50%-0,75%. ФРС сообщила, что рынок труда продолжает укрепляться, экономическая активность ускоряется умеренными темпами, потребительские расходы растут, а инвестиции бизнеса остаются слабыми. В целом, никакой новой информации от ФРС не поступило, хотя многие инвесторы надеялись получить сигнал относительно планов на следующее заседание. Немного прояснили дальнейшие перспективы политики комментарии главы ФРС Йеллен, содержащиеся в полугодовом отчете по денежно-кредитной. В своей речи Йеллен отметила, что на одном из ближайших заседаний, возможно, понадобится повышение ставок, хотя также была упомянута значительная неопределенность, связанная с политикой Трампа. Кроме того, Йеллен подчеркнула, что повышение ставки будет постепенным, так как темпы роста ВВП США по-прежнему умеренные. Также она признала, что задержка с повышением ставки может создать определенные проблемы для рынка. При этом Йеллен ничего не сказала относительно количества повышений ставки в текущем году, и о том, планируется ли повышение ставки в марте.

Вскоре свою точку зрения по поводу перспектив денежно-кредитной политики озвучили другие представители ФРС. Президент ФРБ Филадельфии Харкер просигнализировал, что на мартовском заседании, видимо, поддержит повышение ставок, если будут дополнительные признаки того, что инфляция набирает импульс. Также он заявил, что считает целесообразным повышение процентных ставок в 2017 году три раза ввиду улучшения экономической ситуации. Тем временем, президент ФРБ Кливленда Местер сообщила, что если текущая экономическая ситуация в США сохранится, то она выступит за повышение ставки в скором времени. Кроме того, протокол последней встречи ФРС, опубликованный на прошлой неделе, также сигнализировал о "довольно скорой" возможности повышения ставок ввиду улучшения ситуации в экономике. Некоторые из членов FOMC сообщили о более высокой вероятности повышения ставок в том случае, если инфляция резко вырастет, а уровень безработицы сильно сократится. Все эти комментарии укрепили мнение участников рынка, что ставка может быть повышена уже в следующем месяце. Согласно рынку фьючерсов, сейчас вероятность повышения ставки ФРС на мартовском заседании составляет около 35%. Вместе с тем, усиление ожиданий по поводу повышения процентных ставок ФРС оказало поддержку американской валюте. С начала февраля индекс доллара США, показывающий отношение доллара к корзине из шести основных валют, вырос примерно на 1,7%.

Рис.2 Индекс доллара США (источник: finviz.com)

После состоялось заседание Банка Англии, итоги которого также совпали с прогнозами. Ключевая процентная ставка была сохранена на уровне 0,25%. Кроме того, было решено приостановить покупку государственных облигаций, так как она достигла целевого уровня в 435 млрд. фунтов. Программа покупки корпоративных облигаций будет реализовываться до конца текущего года. В ЦБ заявили, что ожидают более высоких темпов экономического роста в течение ближайших нескольких лет, чем прогнозировалось ранее. Банк Англии улучшил прогноз по росту ВВП на 2017 год (до 2% с ожидавшихся в ноябре 1,4%) и на 2018 год (до 1,6% с 1,5%). Прогноз по темпам роста ВВП в 2019 году был улучшен до 1,7% с 1,6%. Потребительская инфляция, согласно прогнозам, вырастет до 2% в 1-м квартале 2017 года, а не до 1,8%, как ожидалось ранее. В то же время, инфляция будет на уровне 2,7% в 1-м квартале 2018 года, что немного медленнее, чем предыдущий прогноз на отметке 2,8%. В ЦБ пояснили, что прогноз по инфляции был понижен отчасти из-за роста фунта на 3% и ожидания рынками повышения процентной ставки При этом представители ЦБ сигнализировали, что не торопятся повышать ставки, поскольку Brexit является источником неопределенности для британской экономики. Вместе с тем, протоколы заседания подтвердили нейтральную позицию ЦБ - руководство заявило, что денежно-кредитная политика может реагировать в любом направлении на изменения в экономических перспективах. Однако появились признаки того, что Центробанк очень медленно склоняется в сторону некоторого ужесточения своей позиции. Член руководства Банка Англии Кристин Форбс заявила, что вскоре может проголосовать за повышение ставок, чтобы сдержать рост инфляции. Форбс заявила, что ее все больше не устраивает нынешняя позиция ЦБ и вскоре она может попытаться добиться изменения ставок, которые были понижены в августе. "С моей точки зрения, если реальная экономика будет оставаться сильной, а в номинальных данных будет продолжаться улучшение, вполне можно говорить о повышении банковской ставки в скором времени", - сообщила Форбс. Если говорить о динамике фунта, текущий месяц пара GBP/USD завершает с понижением на 1,1%.

Рис. 3 Валютная пара GBP/USD (источник: TeleTrade)

Встреча Резервного банка Австралии также не преподнесла сюрпризов. Центробанк сообщил, что принял решение оставить учетную ставку на уровне 1,5%. Между тем, регулятор подтвердил свои прогнозы, отметив при этом, что ожидает возобновления роста экономики после неожиданного спада в третьем квартале, и ускорения инфляции в этом году. В РБА добавили, что по-прежнему оптимистично оценивают перспективы экономики страны, а глава ЦБ Филип Лоу опроверг мнение о том, что стране угрожает рецессия. "Основной сценарий ЦБ по-прежнему предполагает, что рост ВВП составит около 3% в течение ближайших нескольких лет. Рост будет усиливаться за счет дальнейшего увеличения экспорта ресурсов и за счет того, что период снижения инвестиций в добывающую промышленность подходит к концу. Рост потребления, как ожидается, ускорится по сравнению с последними показателями, но останется умеренным", - сообщил Лоу. Что касается курса австралийского доллара, с начала месяца пара AUD/USD поднялась примерно на 1,2%.

Рис. 4 Валютная пара AUD/USD (источник: TeleTrade)

Последним состоялось заседание ЦБ Новой Зеландии. Регулятор не стал вносить изменений в параметры политики, оставив ставку на уровне 1,75%. Впрочем, тон сопроводительного заявления оказался мягче ожидаемого. В частности, было сказано, что ставки будут оставаться низкими в течение длительного периода времени, пока инфляция постепенно возвращается к цели, а курс новозеландского доллара является более высоким, чем необходимо для сбалансированного роста экономики. ЦБ сообщил, что прогнозирует процентную ставку на уровне 1,8% в 4-м квартале 2017 года и 2018 года. В 1-м квартале 2020 года она должна достичь уровня 2,0%. В то же время глава РБНЗ Уилер отметил, что национальная экономика растет хорошими темпами, но сохраняется сильная неопределенность, в частности, в отношении международных перспектив, и, возможно, потребуется внести соответствующие коррективы в денежно-кредитную политику», - добавил он. Подводя итоги месяца на валютном рынке, стоит отметить, что пара NZD/USD снизилась на 1,5%.

Рис. 5 Валютная пара NZD/USD (источник: TeleTrade)

Что касается ситуации на сырьевом рынке, в феврале цены на золото подскочили примерно на 3,9%, достигнув 3,5-месячного максимума. Причиной этому была политическая неопределенность в США и ряде других стран, которая усиливает спрос на активы-убежища. Инвесторы проявляли осторожность в ожидании обещанного Трампом сокращения налогов и увеличение расходов на инфраструктуру. Кроме того, беспокойство усиливали приближающиеся выборы в Нидерландах, Франции, Германии и Италии, где большую популярность завоевывают популистские партии. Отчасти росту цен способствовали ожидания, что ФРС не будет спешить с повышением ставок.

Рис. 6 График золота (источник:TeleTrade)

Нефтяные котировки также демонстрировали восходящую динамику в феврале - цены на нефть марки WTI повысились примерно на 2,4%, в то время как нефть марки Brent подорожала на 1,3%.

Поддержку ценам оказывала высокая степень соблюдения плана по сокращению добычи странами ОПЕК и оптимистичные комментарии представителей ОПЕК насчет возможного дальнейшего сокращения добычи. С другой стороны, рынок опасался, что усиление активности производителей сланцевой нефти в США затруднит решение проблемы глобального избытка предложения нефти.

Рис. 7 График нефти марки WTI (источник:TeleTrade)

В марте инвесторы продолжат следить за денежно-кредитной политикой основных Центробанков, особенно ФРС. В преддверии встречи ФРС, которая запланирована на 15 марта, на настроения участников рынка, и соответственно вероятность повышения ставки, может повлиять февральский отчет по числу рабочих мест вне сельского хозяйства США, который выйдет 10 марта. Напомним, данные за январь были неоднозначными и омрачили ожидания повышения процентных ставок ФРС. Тогда Министерство труда сообщило о росте уровня безработицы и замедлении темпов повышения средней почасовой оплаты труда. Инвесторы также будут наблюдать за развитием ситуации во Франции, где один из кандидатов Марин Ле Пен заявила, что в случае избрания на президентский пост в течение полугода добьется выхода Франции из ЕС. По данным соцопросов, Ле Пен выиграет первый тур президентских выборов, однако во втором туре шансы на победу более предпочтительны у независимого кандидата Эмманюэля Макрона. Напомним, первый тур президентских выборов во Франции пройдет 23 апреля, а второй запланирован на 7 мая. В целом, ожидается, что первый месяц весны будет более насыщен важными событиями, чем февраль.