В октябре внимание участников рынка в основном было сосредоточено на заседаниях мировых ЦБ, которых было достаточно много. Это были заседания ЦБ Японии, ЦБ Англии, ЦБ Канады, ЕЦБ и ФРС США. Кроме того, инвесторы внимательно следили за финансовой отчетностью компаний.

Что касается заседания Банка Японии, то в октябре состоялось две встречи - 6-7 октября и 30 октября. Первое заседание прошло без сюрпризов - ЦБ оставил свою денежно-кредитную политику без изменений. Также ЦБ не стал менять свою оценку экономики, заявив, что она продолжает умеренно восстанавливаться. Второе заседание оказалось более важным - ЦБ остался приверженным своему прежнему курсу, но снизил прогнозы по экономическому росту и инфляции. Теперь в ЦБ ожидают, что целевой темп инфляции 2% будет достигнут примерно ко 2-й половине 2016 фингода, а не примерно в 1-й половине 2016 фингода, о чем говорилось в апреле.

Затем внимание сместилось на заседание ЦБ Англии, итоги которого полностью подтвердили ожидания экспертов - ставка осталась на отметке 0,5%, а объем программы покупки облигаций на уровне 375 млрд. фунтов. В ЦБ заявили, что такое решение было принято на фоне признаков замедления роста Британии и глобальной экономики. Также протоколы заседания показали, что 8 из 9 членов MPC проголосовали за то, чтобы оставить ставку без изменений. Против выступил только Маккафферти, потребовавший немедленное повышение ставки до 0,75%. Многие эксперты полагают, что ставка не будет меняться до конца 2016 года или даже до начала 2017 года

После состоялось заседание ЦБ Канады, итоги которого указали на склонность к мягкой политике. Напомним, ЦБ Канады оставил ключевую процентную ставку на уровне 0,50%, но понизил свои ожидания относительно роста экономики в 2016 и 2017 годах, сославшись на недавнее падение цен на нефть и другие сырьевые товары, а также на дальнейшее снижение планируемых инвестиций канадских компаний. Также в ЦБ сказали, что произведенные ранее снижения процентных ставок и ослабление канадского доллара оказывают помощь в переходе к экономическому росту за счет несырьевого сектора экономики.

Одним из ключевых событий месяца оказалось заседание ЕЦБ. Как и ожидалось, ЦБ оставил основную ставку рефинансирования на рекордном минимуме 0,05%. Однако, в ходе пресс-конференции глава ЕЦБ Драги выразил свою позицию гораздо более четко, чем от него ожидалось. Он намекнул на возможность расширения программы количественного смягчения в декабре. Кроме того, он заявил, что члены Управляющего совета обсудили вариант снижения ставки по депозитам. С учетом этого, эксперты заявляют, что перспективы дальнейшего смягчения денежно-кредитной политики ЕЦБ будут негативно сказываться на евро, и уже к декабрьскому заседанию его курс может достигнуть минимумов 2015 года против доллара.

Рис. 1 Валютная пара EUR/USD (источник: TeleTrade)

Приятной неожиданностью для многих участников рынка также оказалось решение ЦБ Китая, который 23 октября снизил ключевую ставку, а также нормы резервирования для банков, усилив тем самым стимулирование замедляющейся экономики. Это решение находится в русле политики властей Китая, стремящихся в текущем году достичь целевого показателя роста ВВП в 7%. Умеренный рост потребительских цен в условиях заметного снижения цен производителей дал властям пространство для маневра. Этот шаг ЦБ Китая также имеет важное значение для мировых рынков прежде всего в том, что он увеличивает вероятность повышения ставок ФРС США уже в декабре после того, как в октябре не было предпринято никаких изменений.

Напомним, итоги заседания ФРС, завершившегося 28 октября, совпали ожиданиями, но вот сопроводительное заявление FOMC оказалось неожиданно «ястребиным». Вероятно, подобное восприятие было связано с тем, что в ФРС призвали не преувеличивать недавние глобальные потрясения на рынках. Кроме того, в ФРС просигнализировали о том, что повышение процентных ставок может быть произведено уже в декабре, поскольку влияние препятствующих этому факторов, в том числе неопределенности в отношении перспектив экономики Китая и турбулентности финансовых рынков, начало ослабевать. Такие заявления вновь вселили уверенность в инвесторов и способствовали укреплению американской валюты. Если до заседания фьючерсы на федеральные фонды оценивали вероятность повышения ставки на декабрьском заседании в 40%, то после данная оценка выросла до 43%.

Рис. 2 Индекс доллара (источник: finviz.com)

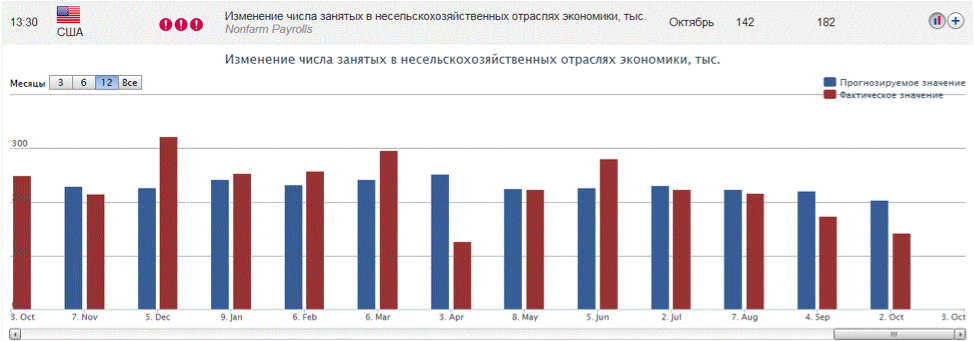

Также в заявлении ФРС было уделено внимание данным по рынку труда США за сентябрь, которые заставили инвесторов пересмотреть свои ожидания относительно сроков повышения процентных ставок ФРС. В то же время слабые данные оправдали решение FOMC не повышать ставку в сентябре. Напомним, число занятых в несельскохозяйственном секторе выросло на 142 тыс. в сентябре против ожиданий +203 тыс.

Рис. 3 Темпы роста числа занятых в несельскохозяйственном секторе США (источник:Bureau of Labor Statistics, TeleTrade)

Важной темой на рынке также был сезон отчетности за третий квартал. Еще до его начала многие эксперты отмечали, что сезон отчетов может оказаться крайне слабым, учитывая события в Китае, имевшие место на протяжении третьего квартала. Согласно оценкам FactSet, основанным на отчетах около 40% компаний индекса S&P 500, по итогам третьего квартала совокупная прибыль уменьшилась на 3,8% годовых, а выручка упала на 3,5% годовых. Прибыль 77% отчитавшихся компаний оказалась выше ожиданий, в то время как о более высокой, чем прогнозировалось выручке сообщили только 43%. Несмотря на то, что многие компании из индекса S&P 500 еще не отчитались, эксперты не ждут существенного изменения ситуации.

Ноябрь обещает быть относительно спокойным. Вероятно, инвесторы будут постепенно готовится к декабрьскому заседанию ФРС и ЕЦБ, анализируя при этом поступающие данные и заявления представителей ЦБ в попытке получить новые подсказки. Важным окажется отчет по числу рабочих мест вне сельского хозяйства США за октябрь, который может спровоцировать ослабление евро против доллара США и кардинально повлиять на перспективы изменения ставок в преддверии заседания ФРС 15-16 декабря. Ожидается, что занятость выросла на 182 тыс. после повышения на 142 тыс. в сентябре. Любые признаки того, что рост занятости начинает ускоряться усилят ожидания касательно повышения процентной ставки ФРС на декабрьском заседания.

Также в ноябре состоится заседание ЦБ Англии. Уже 5 ноября ЦБ озвучит свое решение по ставке и представит новые экономические прогнозы. Банк Англии оценивал перспективы экономики довольно оптимистично, поэтому многие аналитики считают, что как минимум два члена MPC проголосуют за повышение процентных ставок. Большинство экономистов, однако, по-прежнему полагают, что в ноябре лишь Маккаферти не согласится с мнением большинства.