Большую часть сентября в центре внимания рынков находилось заседание Комитета по открытому рынку (Federal Open Market Committee, FOMC) ФРС и его последствия. До последнего момента сохранялась повышенная неопределенность относительно планов ФРС. Хотя средние прогнозы и подразумевали сохранение целевого диапазона ставки по федеральным фондам в пределах 0,00-0,25%, подобный сценарий нельзя было назвать доминирующим, так как шансы повышения ставки были, и весьма существенные.

ФРС не стала менять параметры денежно-кредитной политики, оставив целевой диапазон ставки по федеральным фондам в пределах 0,00-0,25%. В свете неопределенности вокруг перспектив глобальной экономики и низких инфляционных ожиданий решение FOMC сюрпризом не стало. Куда большее влияние на рынки оказали озвученные на пресс-конференции комментарии главы ФРС Джанет Йеллен, которые оказались несколько мягче ожидаемых. Не было озвучено каких-либо новых ориентиров по срокам первого повышения. Вместо этого было отмечено, что, по мнению комитета, «будет уместно поднять ключевую ставку, когда будут наблюдаться дальнейшие улучшения на рынке труда и когда появится уверенность, что инфляция в США в среднесрочной перспективе достигнет целевого уровня в 2%». Видимо, на момент заседания такой уверенности не было, хотя в сопроводительном заявлении и утверждалось обратное. Кроме того, были озвучены ожидания относительно того, что в предстоящие годы ставки будут повышаться более медленно, чем ожидалось ранее. Также были несколько понижены прогнозы по темпам роста ВВП в 2016 и 2017 годах. Еще один важный сигнал – это снижение количества членов комитета, ожидающих повышения ставки в текущем году. Ранее подобных ожиданий придерживались 15 из 17 членов FOMC, на заседании в сентябре таких было уже 13.

Более мягкие, чем ожидалось, комментарии Джанет Йеллен оказали значительное влияние на оценки перспектив денежно-кредитной политики ФРС – на рынках существенно ослабли ожидания относительно повышения ставки в текущем году, что повлекло за собой ослабление курса доллара против основных валют.

Рис. 1 Индекс дол лара (источник: finviz.com)

лара (источник: finviz.com)

Впрочем, снижение доллара было непродолжительным. В ФРС сочли, что рынки не правильно интерпретировали решение Комитета не повышать ставки и спустя несколько дней после оглашения итогов встречи представители регулятора своими комментариями начали корректировать рыночные ожидания. Сначала Буллард, затем Локхарт и в конечном итоге Йеллен дали понять, что последнее решение FOMC отражает желание регулятора выиграть немного времени, чтобы понаблюдать за развитием событий на финансовых рынках и глобальной экономике в целом, а не свидетельствует о значительном изменении его намерений. В частности Йеллен 24 сентября представила самое подробное на тот момент обоснование повышения процентных ставок до конца 2015 года. Ключевым тезисом ее речи было утверждение, что, как полагают в ФРС, влияние факторов, обусловливавших слабость американской экономики, снизилось до такой степени, что инфляционное давление начнет постепенно нарастать в ближайшие годы. Но проявления данной тенденции пока не наблюдается из-за сильного доллара, падения цен на нефть и импорта. Йеллен озвучила ожидания, что когда эти факторы ослабнут, потребительские цены постепенно начнут расти.

Заявления представителей федрезерва совместно с сильными макроэкономическими данными принесли свой результат: к концу сентября на рынках вновь начали доминировать ожидания начала процесса ужесточения денежно-кредитной политики ФРС в текущем году. Более того, начали чаще озвучиваться прогнозы, что решение о повышении ставки будет принято уже на октябрьском заседании FOMC, которое пройдет 27-28 октября. Фьючерсы на федеральные фонды оценивают вероятность подобного сценария в 44%. Однако более вероятным является принятие решение о запуске процесса повышения ставок на заседании регулятора в декабре. Тем не менее, ожидания следующего заседания FOMC будут повышать волатильность американской валюты, но сильных ее движений в течение октября не предвидится.

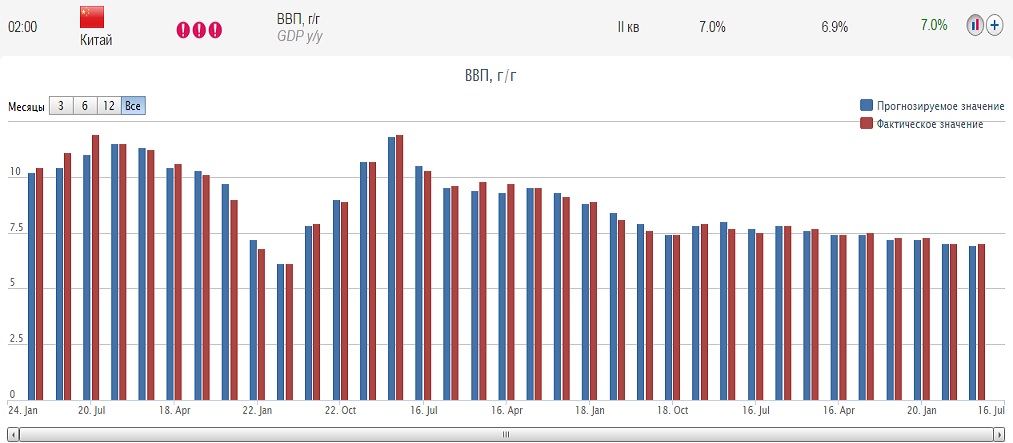

В сентябре продолжили поступать сигналы о дальнейшем ухудшении ситуации в экономике Китая: индексы деловой активности, промышленное производство, экспорт и импорт продолжили снижаться. Кроме того, был отмечен рост инфляции, что ограничивает власти страны в выборе форм стимулирования национальной экономики. Также было отмечено снижение совокупной прибыли промышленных предприятий. Полученные данные дают основание ожидать дальнейшего сокращения темпов роста ВВП Китая, которые по итогам третьего квартала могут сократиться до минимальных значений за последние шесть лет. Отчет по ВВП Китая будет обнародован 15 октября.

Рис. 2 Темпы роста ВВП Китая (источник: National Bureau of Statistics of China, TeleTrade)

Если же статистика зафиксирует хотя бы сохранение темпов роста на уровне предыдущего квартала, недоверие к официальной статистике Китая увеличится, порождая спекуляции о манипуляциях. Разговоры по этому поводу на рынках ходят уже давно. Из последних сообщений на данную тему стоит отметить заявление японского Центра экономических исследований, отметившего, что темпы роста экономики Китая во втором квартале были ниже официальных данных. Для оценки темпов роста экономики КНР в Центре был использован так называемый «индекс Ли Кэцяна», в основе которого лежит три показателя: объем потребляемой электроэнергии, объем железнодорожных перевозок и баланс новых средне- и долгосрочных кредитов. Все три показателя продолжили стремительно ухудшаться. В итоге расчеты показали, что темпы роста ВВП Китая во втором квартале были в пределах 4,8-6,5% против данных официальной статистики на уровне 7,0%. В исследовательской фирме отметили, расхождения между их расчетами и официальной китайской статистикой по ВВП начали проявляться с третьего квартала 2013 года и с тех пор они только увеличиваются.

В любом случае на протяжении октября опасения относительно сокращения темпов роста экономики КНР продолжат держать рынки под давления, оставаясь потенциальным драйвером для новой волны масштабных распродаж и бегства с риска.

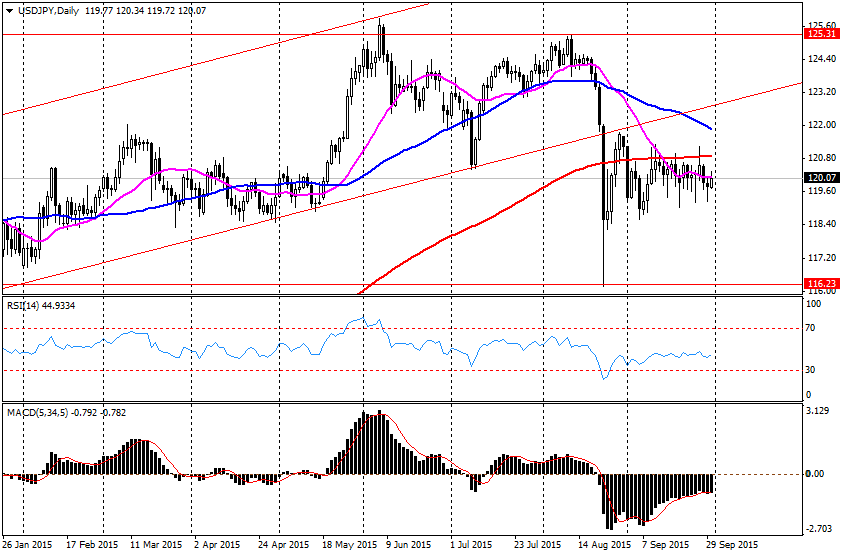

В октябре внимание привлекут заседания центробанка Японии, которых в течение месяца будет два - 6-7 и 30 октября. Опубликованные 24 сентября данные по инфляции в Японии зафиксировали первое сокращение базового значения индекса потребительских цен за последние два года. Показатель упал на 0,1% г/г, в то время как средние прогнозы подразумевали его повышение на аналогичную величину. Сокращение инфляционного давления усилило дефляционные риски, что может подтолкнуть Банк Японии к расширению монетарных стимулов. О готовности регулятора пойти на такой шаг заявил его глава Харухико Курода. В преддверии заседаний Банка Японии ожидания относительно расширения мер монетарного стимулирования будут нарастать, оказывая давление на Японскую валюту, которая вполне может в октябре существенно ослабнуть.

Рис. 3 Валютная пара USD/JPY (источник: TeleTrade)

Важным событием октября также будет сезон публикации квартальных отчетов за третий квартал в США. Продолжающиеся потрясения в Китае и других развивающихся странах, относительно высокий курс доллара и низкие цены на сырье делают грядущий сезон очень интересным. Указанные выше факторы станут причиной снижения не только совокупной выручки компаний, но, вполне возможно, и прибыли. Оправдание подобных ожиданий будет оказывать давление на фондовые индексы, которые по итогам сентября и третьего квартала в целом продемонстрировали существенное снижение.

Рис. 4 Индекс S&P 500 (источник: finviz.com)

Аналитики TeleTrade