Европейский Центральный Банк сделал уверенный шаг в сторону, наверное, уже супер-пупер мягкой монетарной политики. Мало того что ставку по депозитам снизили с -0,4% до -0,5%, что должно привести в полный восторг всех европейцев, у которых остались хоть какие-то сбережения. Они ведь теперь будут должны платить банкам еще больше за то, что эти самые банки пользуются их деньгами. Так еще программа выкупа долгов в размере 20 млрд евро в месяц теперь будет действовать до тех пора, пока это необходимо. То есть столько, сколько вздумается руководству Европейского Центрального Банка. А ведь это не что иное, как возобновление программы количественного смягчения. Более того, Марио Драги принес очередную клятву на крови относительно того, что ставки не будут повышать до тех пора, пока инфляция не стабилизируется на отметке 2,0%. Проще говоря, инфляция должна быть выше обозначенного уровня. Короче, в дальнейшем нас ждет только еще большее смягчение монетарной политики, и следующим шагом станет снижение ставки рефинансирования. Никакого повышения ставок ждать не стоит вовсе. И даже Кристин Лагард, которая станет первой женщиной, возглавившей Европейский Центральный Банк, вряд ли войдет в историю как человек, который положил конец эпохе отрицательных процентных ставок.

Понятное дело, что после столь радостных новостей единая европейская валюта возобновило движение в сторону паритета с долларом. Но не прошло и двух часов с момента оглашения итогов заседания правления Европейского Центрального Банка, как котировки двинулись в обратном направлении. А дело в том, что инвесторы лишь на секунду отвлеклись от переживаний относительно действий Марио Драги, и всего одним глазком взглянули на Америку, где публиковались данные по инфляции. Этого оказалось достаточно, чтобы настроения поменялись на сто восемьдесят градусов. Ведь если предварительные данные показали, что инфляция осталась неизменной, то вот итоговые данные показали, что она снизилась с 1,8% до 1,7%. Тут же все вспомнили про недавние крики и вопли по поводу того, что Федеральной Резервной Системе необходимо незамедлительно снизить ставку рефинансирования, так как надвигается невообразимая рецессия. Снижение же инфляции на этом фоне было воспринято как сигнал к тому, что Джером Пауэлл со дня на день действительно снизит ставку рефинансирования. При этом, естественно, никто не обратил внимание на то, что общее число заявок на пособия по безработице снизилось на 19 тыс., тогда как должно было увеличиться на 22 тыс. В частности, число первичных заявок на пособия по безработице, вместо того чтобы снизиться на 4 тыс., уменьшилось на 15 тыс. Число же повторных заявок, которое должно было возрасти на 26 тыс., уменьшилось на 4 тыс. И ведь состояние рынка труда, с точки зрения монетарных властей, является столь же важным фактором, как и инфляция. Иными словами, все смотрели на то, что хотели, а не на то, что нужно. А значит, наметившееся ослабление доллара обусловлено лишь одними эмоциями.

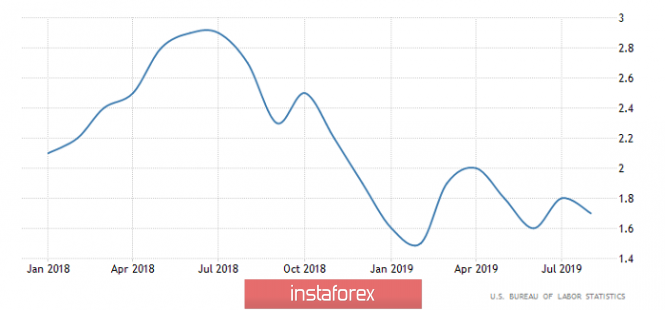

Инфляция (США):

Раз уж движение во многом обусловлено эмоциями, то возврат к реальности неизбежен. Однако с ним стоит повременить, и сегодня мы его вряд ли увидим. Дело в том, что сегодня публикуются данные по розничным продажам в Соединенных Штатах, которые могут показать замедление темпов роста с 3,4% до 3,2%. С учетом замедления инфляции снижение потребительской активности является взрывоопасной смесью, так как грозит снижением прибыли американских компаний. Инвесторы будут держать это в голове, а также использовать как дополнительный аргумент в призывах к Федеральной Резервной Системе по снижению ставки рефинансирования. Так что если прогнозы оправдаются, то доллару просто не с чего пока расти.

Динамика розничных продаж (США):

Таким образом, наиболее вероятным развитием событий является дальнейший рост единой европейской валюты. Правда, не сильный. Тем не менее стоит ждать роста до 1,1125.

Пока в Соединенном Королевстве затишье в политических баталиях, фунт будет чутко реагировать на американскую статистику. Однако потенциал роста фунта ограничен даже больше, чем по единой еврпоейской валюте, в силу гораздо большей перекупленности. Следовательно, по фунту стоит ждать роста до 1,2425.

Рубль же упорно продолжает игнорировать недавнее снижение ключевой ставки Банка России. Во многом отыгрывая новость о том, что внешний долг Российской Федерации стал отрицательным. Это означает, что резервы Банка России превышают совокупный внешний долг как государства, так и частных компаний. Тем более что вчерашние данные по тем самым резервам показали их рост с 530,5 млрд долларов до 532,7 млрд долларов. А ведь сама такая ситуация снижает вероятность дефолта даже по частным долгам до нуля. Так что надежность инвестиций в российские долговые бумаги невероятна огромна. И с учетом гораздо большей доходности, нежели у аналогичных бумаг в Европе или Соединенных Штатах, это и способствует укреплению рубля. Кроме этого, новостной фон не способствует росту доллара, так что и сегодня стоит ждать его снижения до 63,75 рубля.

Материал предоставлен компанией InstaForex - www.instaforex.com