Напомним снова, что главным итогом четверга-пятницы стало мощное падение евровалют. Так, единая европейская валюта за два дня - четверг и пятницу, потеряла почти 240 пунтов. Подобного в этом году еще не наблюдалось.

Также напомним о том, что курс евро за последние двенадцать месяцев вырос на 5,3%. При этом курс единой валюты умудрялся расти даже того, когда в США выходили сильные данные, а в Европе, напротив, откровенно слабые.

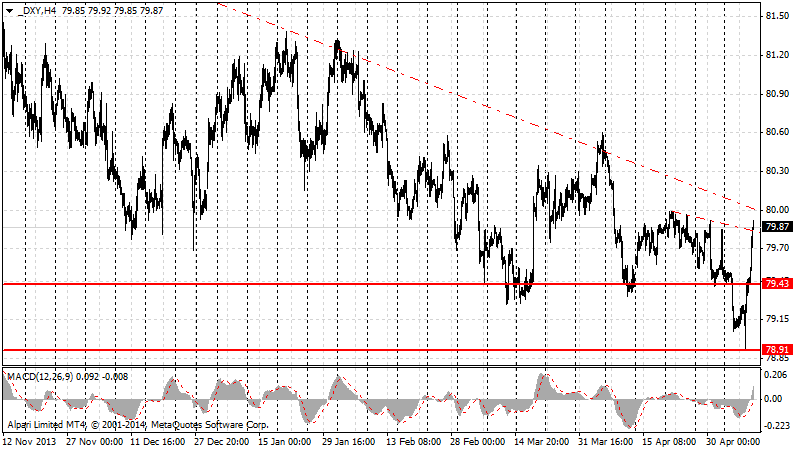

Заметим, как показано на графике индекса доллара, курс американской валюты с октября прошлого года пытается возобновить восходящее двжиение. Однако, это ему никак не удавалось. А начиная с первых дней текущего года он, напротив, торговался в плавно нисходящем боковике.

Необходимо отметить, что и в начале пресс-конференции в Брюсселе, проводимой после ежемесячной встречи ЕЦБ, курс евро сумел даже подрасти. Однако, затем настроения рынков сменились радикально.

А ключевой фразой Марио Драги на пресс-конференции стало следующее заявление: "Совет управляющих вероятно будет действовать в следующий раз, но прежде, чем мы хотим видеть статистические данные, которые будут выходить в начале июня".

После этой фразы на рынках практически не осталось тех, кто предполагает бездействие ЕЦБ в ходе июньского заседания.

Так, например, эксперты ведущих мировых банков поспешно заявили о том, что ожидают, что ЕЦБ снизит базовую процентную ставку с текущего рекордно низкой 0,25% на заседании 5 июня.

Напомним, что в четверг и пятницу прогноз снижения ставки озвучили эксперты JPMorgan Chase & Co, UBS AG , Nordea Bank AB , Danske Bank A/S и UniCredit SpA. Многие независимые эксперты также высказались в пользу вероятности снижения.

На этом фоне особо интересным для рынков оказался "ответ" из США - инвесторы с большим вниманием следили в пятницу за выступлением члена Комитета по открытым рынкам ФРС США Фишера, который произнес буквально следующее:

- Процентая ставка по фед. фондам вряд ли будет главным инструментом политики в будущем

- С точки зрения экономического цикла, экономика не так сильна, как могла бы быть

- Ожидает восстановления роста с уровня первого квартала

- Прогнозы ФРС имеют ценность, но не должны быть в фокусе внимания

- Прогнозы ФРС являются догадками и должны рассматриваться как таковые

- Рынки привыкли к массивному увеличению ликвидности от ФРС

- Более быстрое сокращение на рынке облигаций может привести к нарушениям

- Поддерживает текущий темп сокращения объёма выкупа облигаций

- Выкуп облигаций ФРС ободрил финансовые рынки

- ФРС обеспечила экономику большим объёмом ликвидности

- Программа выкупа облигаций ФРС не была ошибкой

- Низкие ставки останутся так долго, пока инфляция ниже 2%

Анализируя выступления Фишера, можно сказать - статус-кво в отношении политики ФРС пока сохраняется.

А потому ближайшее движение по курсу евро вниз, на наш взгляд, пока необходимо рассматривать как начало глобальной коррекции курса, но не более того.

То есть, ожидаемое движение следует рассматривать как коррекционное, после которого роста курса единой валюты может возобновиться.

Учитывая вышеизложенное, необходимо снова напомнить о том, что прежние рекомендации пока остаются в силе. То есть, после финального выброса сырьевых валют наверх, наконец, появится возможность для очередных среднесрочных продаж.

При этом целью этих продаж будут более глубокие уровни - для курсов австралийского, канадского и новозеландского доллара цели находятся соответственно на уровнях 0.9100, 1.0700 и 0.8400