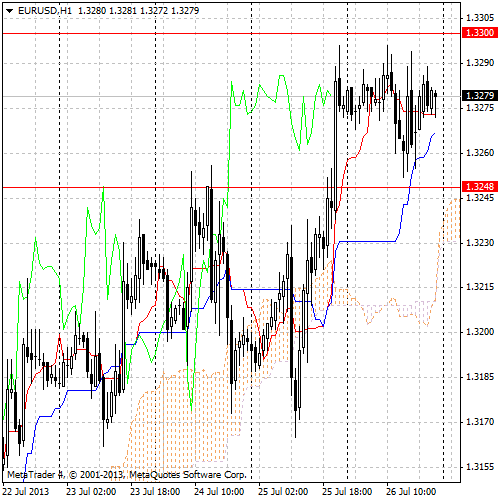

На этой неделе торги в паре евродоллар проходили в довольно спокойном ритме, в отсутствии каких либо определенных стимулов для рынка, способных сформировать тренд. В течение недели евро котировался в боковом тренде, в узком коридоре цен, между уровнями 1,3145-1,3245 долларов, и лишь в конце недели евро укрепился фигурой выше, в коридоре между ценовыми уровнями 1,324-1,330 долларов.

В первой половине недели евро плавно вырос от 1,31 на 1% на фоне позитивных данных по Еврозоне. Отчет Бундесбанка по экономике Германии вызвал позитивные настроения среди инвесторов. Однако на этом фоне европейской валюте не удалось сильно уйти в отрыв. Евро лишь приблизился к верхней границы недельного ценового диапазона 1,32 доллара. Президент Бундесбанка Йенс Вайман в своем заявлении на встречи G20 в Санкт-Петербурге отметил, что немецкая экономика показывает ощутимый прогресс, а к концу этого года глава Центробанка ожидает постепенное улучшение. По его словам, заметный экономический прогресс наметился весной 2013 года. Одновременно Вайдман посетовал на то, что в третьем квартале рост пойдет умеренными темпами. Особое внимание Йенс Вайдман обратил на то, что в ближайшее время еще не предвидится прекращения денежной политики, ориентированной на экономию средств, в экономически сильных странах Европы. По информации издания Spiegel Online, Вайдман предполагает дальнейший рост процентов на европейском финансовом рынке.

Однако в опубликованном в понедельник отчете Бундесбанка содержались не только оптимистичные нотки. Рост германского ВВП замедлится после второго квартала 2013 года, когда экономика ФРГ продемонстрировала сравнительно сильный подъем, прогнозирует Бундесбанк в своем ежемесячном обзоре, обнародованном в понедельник. Сигналы замедления экономического роста усиливаются, - отмечается в сообщении германского ЦБ. Согласно последним статданным, индекс делового доверия исследовательского института IFO увеличился в июне второй месяц подряд, а безработица неожиданно сократилась, несмотря на майское снижение промпроизводства, заказов промпредприятий и экспорта. Вместе с тем в прошлом месяце Бундесбанк понизил оценку роста ВВП ФРГ на 2013 год до 0,3% с 0,4%, на 2014 год - до 1,5% с 1,9%.

Позиции евровалюты относительно доллара поддерживались также благодаря росту ожиданий продолжения программы количественного смягчения со стороны Федерального Резерва США. В понедельник фондовый индекс S&P 500 вырос до рекордного значения на фоне этих ожиданий. Рост этих ожиданий был спровоцирован данными по рынку недвижимости США, которые вышли вчера в начале американской торговой сессии. Согласно данным независимой ассоциации риелторов США продажи домов на вторичном рынке показали спад активности. Объем продаж домов на вторичном рынке жилья в США в июне 2013г. снизился на 1,2% по сравнению с предыдущим месяцем и составил 5,08 млн единиц. Такие данные распространила сегодня Национальная ассоциация риелторов США. Аналитики прогнозировали значение этого показателя на уровне 5,27 млн. домов. Кроме этого показатель за май 2013г. был пересмотрен в сторону понижения и составил 5,14 млн. единиц (ранее сообщалось о 5,18 млн единиц).

Однако, евровалюте не удалось уйти сильно в отрыв. Данные по Еврозоне были не столь позитивны, чтобы сформировать сильный тренд.

Давление на евро также оказали данные Евростат, согласно которым в странах Еврозоны продолжает расти объем государственной задолженности, несмотря на меры строжайшей экономии. В среднем он достиг 92 процентов от размера ВВП - это на 4 процентных пункта больше, чем годом ранее. В предыдущем квартале этот показатель составлял 90,6 процента, а годом ранее - 88,2 процента. Особенно серьезная ситуация в Греции - к концу первого квартала текущего года государственные долги составляли 160 процентов ВВП, по сравнению со 136 процентами в 2012 году и 157 процентами в предыдущем квартале. За Грецией следуют Италия (130 процентов), Португалия (127) и Ирландия (125). Позитивное движение отмечено только в двух странах: в Германии госдолг снизился на 0,7% и в Эстонии на 0,1%

Евровалюте удалось преодолеть уровень 1,32 лишь к концу недели. Трейдеры играли на понижение доллара в преддверии заседания FOMC. Мнение рынка однозначно, ФРС сохранит плановые покупки казначейских и других облигаций в размере 85 млрд. в месяц в рамках программы QE3 на заседании FOMC на следующей неделе. Аналитики также предполагают, что ФРС будет рассматривать вопрос для краткосрочных ставок. Напомним, что в мае Бен Бернанке намекнул, что Федеральный Резерв может пойти на сокращение программы количественного смягчения, чем вызвал ажиотажный спрос на американскую валюту. Однако после этого глава ФРС внес существенные коррективы, чем прекратил обвальные покупки доллара.

Федеральный Резерв в течение этого времени дал рынкам определенные ориентиры для изменений в монетарной политике. Основным показателем для ФРС является трудовой рынок и уровень инфляции. Бернанке заверил рынки, что вопрос о сворачивание программы количественного смягчения будет поднят, если общий уровень безработицы опустится к пороговому значению в 6,5%, инфляционный порог 2,5%. Учитывая что инфляция в США находится сейчас ниже 2,0%, а также если динамика снижения уровня безработицы сохранится на прежнем уровне, то по прогнозам аналитиков эталонных критериев экономика достигнет в лучшем случае в середине будущего года.

ФРС сократит беспрецедентную программу стимулирования с $85 млрд до $65 млрд в месяц уже в сентябре и полностью завершит ее во втором квартале следующего года, считают эксперты, опрошенные агентством Bloomberg. Эта уверенность не мешает снижаться доходности казначейских облигаций, а биржевым индексам — расти. Несмотря на все путаные и изменчивые речи главы Федеральной резервной системы (ФРС) США Бена Бернанке о самой большой в истории США антикризисной программе, у рынка сложилось собственное мнение на этот счет. Уверенность в том, что программа будет сокращена в ближайшем будущем и полностью свернута в течение года, растет. 50% экономистов, опрошенных агентством Bloomberg 18–22 июля, полагают, что на сентябрьском заседании ФРС сократит выкуп облигаций с $85 млрд в месяц до $65 млрд. В июне таких было 44%. Однако некоторые чиновники ФРС утверждают, что будет слишком рано сворачивать стимулирующие меры даже если уровень безработицы упадет ниже 6,5%. Аргументируя это тем, что уровень инфляции остается не неопасном уровне, а такой индикатор трудового рынка, как общий процентный уровень безработицы не достаточно объективно отражает картину этого сегмента. Он не включает в частности людей, которые перестали искать работу, либо находят работу не по специальности, а также людей работающих не полный рабочий день, но желающих работать полный.

В целом по итогам недели, несмотря на неоднозначный тон фундаментальных новостей евро удалось укрепиться выше уровня 1,32, однако и уровень 1,33 пройти европейской валюте не удалось